Los hermanos Bulgheroni y sus socios chinos de Cnooc anunciaron en noviembre del año pasado que pasaban a controlar el ciento por ciento de Pan American Energy, pero el sábado dieron por caído el acuerdo “por la manera en la que se ha manejado British Petroleum (BP) durante la transacción y su firma”

Bridas Corporation anunció el sábado que la compra del 60 por ciento de Panamerican American Energy (PAE) a British Petroleum finalmente no se concretará. La petrolera controlada por los hermanos Bulgheroni y la china Cnooc posee el 40 por ciento de PAE y en noviembre de 2010 había anunciado la adquisición del otro 60 por ciento a cambio de 7059 millones de dólares. Sin embargo, dio por caído el acuerdo “por la manera en la que se ha manejado British Petroleum (BP) durante la transacción y su firma”. “Ni la crisis financiera europea e internacional ni ninguna medida que se haya tomado en Argentina han tenido influencia alguna en esta decisión”, agregó a través de un comunicado. Además, subrayó que por parte de Bridas “no hay motivos para no continuar con los programas de inversión” de PAE en Argentina, de unos 1000 millones de dólares para 2012, según se había anunciado a mediados de octubre. PAE es la segunda productora de petróleo y gas de Argentina, detrás de YPF.

La toma de control de PAE por parte de Bridas había sido la mayor transacción comercial de la industria petrolera de los últimos años en el país, pero nunca terminó de oficializarse. El cierre de la operación fue prorrogado varias veces, la última la semana pasada cuando BP informó de que el calendario previsto para cerrar el trato se ampliaba hasta 2012.

Los hermanos Bulgheroni se asociaron con Cnooc el 13 de marzo de 2010. Hasta entonces, la totalidad de Bridas Corp. era controlada por Bridas Energy, pero los chinos pusieron 3100 millones de dólares para quedarse con el 50 por ciento de esa firma y pasar a compartir junto a los Bulgheroni el lugar de socios minoritarios de BP en PAE.

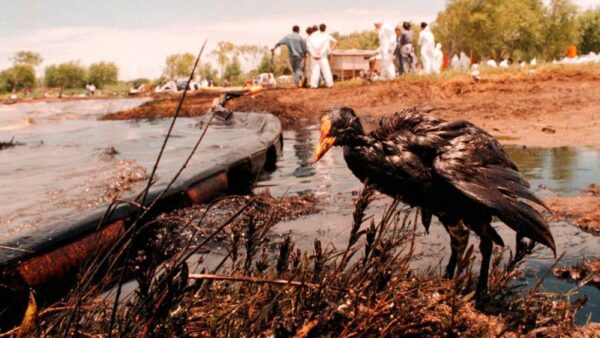

Luego comenzaron los rumores sobre una posible retirada de los británicos, debido a los problemas financieros que estaban enfrentando a raíz de la rotura de uno de sus pozos petrolíferos en el Golfo de México, lo que provocó la mayor tragedia ecológica de la historia de Estados Unidos. El 20 de abril del año pasado explotó la plataforma petrolífera Deepwater Horizon de BP. El accidente y el posterior hundimiento de la estructura, a los dos días, provocó el derrame de 4,9 millones de barriles de crudo (780 millones de litros), porque BP recién pudo colocar una tapa especial en el pozo el 15 de julio, casi tres meses después, y el sellado definitivo se concretó el 19 de septiembre.

Para afrontar los costos ambientales que provocó el desastre, la empresa se comprometió a ceder unos 30 mil millones de dólares en activos antes de fines de 2011 y la venta de su participación en PAE se inscribió dentro de esa estrategia, pero finalmente los costos de aquella tragedia fueron más bajos de lo esperado y enseguida comenzaron los rumores sobre el interés de Britsh de permanecer en PAE. También se especuló con que el gobierno argentino le haya bajado el pulgar a la operación, pues la Comisión Nacional de Defensa de la Competencia todavía no había aprobado la transferencia de los activos, pero Bridas negó el sábado que el Gobierno haya obstaculizado la operación. “Tanto el gobierno chino como el gobierno argentino siempre se han manifestado positivos respecto de esta transacción”, afirmó Bridas.

Más allá de las causas, lo cierto es que la operación se cayó, aunque Bridas abrió una puerta en el mismo comunicado a través del cual comunicó la novedad. “No hay ningún inconveniente para continuar las negociaciones (con BP) después de esta decisión, estamos totalmente dispuestos y siempre hemos estado a encontrar soluciones constructivas”, afirmó la empresa. Bridas aclaró también que la compra de la red de estaciones de servicio de Esso se mantiene, porque es una compra de Bridas.

Página/12

—–

Devolverían una seña millonaria a Bridas

La caída de la operación de compra del 60% de Panamerican Energy, que pertenece a British Petroleum, conocida oficialmente el sábado, tuvo repercusión en el mundillo petrolero y en la prensa británica. Ayer, el diario británico The Guardian señaló que tras este fracaso, Britsh Petroleum deberá devolver la seña de US$ 3.500 millones a Bridas que hizo la oferta. Bridas pertenece a la familia Bulgheroni y a la petrolera china CNOOC.

La operación estaba pactada en US$ 7.100 millones y las razones del fracaso serían varias. Una obedece a que British se arrepintió . La otra, a que el gobierno argentino nunca dio la luz verde, pese a que la operación se anunció en noviembre de 2010. La petrolera británica había planeado la venta de Panamerican tras el desastre de Macondo, en el Golfo de México. Se trató de un accidente en el que murieron once trabajadores y provocó un derrame de petróleo. Al final, los pagos indemnizatorios por ese desastre fueron menores y la firma se echó atrás.

Ayer British confirmó el fin de las negociaciones para vender su participación en Panamerican pero le echó la culpa a las autoridades. Señaló que “el cierre de esta operación se retrasó porque las autoridades anti trust de la Argentina y las autoridades de regulación chinas demoraron sus definiciones ”.

También responsabiliza a la propia Bridas al señalar que según los términos del acuerdo, “era la que debía obtener esas aprobaciones”. British recibió la seña de US$ 3.500 millones en noviembre de 2010. Y ahora, según The Guardian, la devolvería en una semana.Panamerican es la segunda productora de petróleo del país.

Ayer Yang Hua, CEO de la china CNOOC dijo que no lograron determinadas condiciones para poder cerrar el acuerdo y así lo dieron por finalizado.

iEco