BP es una bomba de relojería para el sistema financiero. La empresa se refinancia con derivados crediticios y fondos de pensiones que ahora, y para desdicha de sus clientes, experimentan graves pérdidas. Dos elementos tan centrales como obsoletos del actual capitalismo –una economía fundada en la energía fósil y la especulación financiera a escala planetaria— nos llevan derechos a la próxima catástrofe

Michael R. Krätke

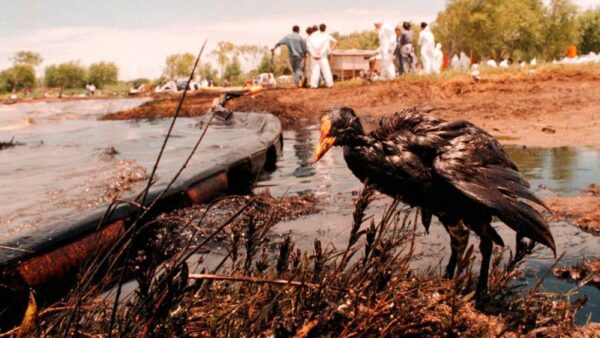

Lo que empezó como crisis financiera mundial en septiembre de 2008, con la irrevocable caída del banco norteamericano Lehman-Brothers, puede ahora entrar en la próxima ronda con la previsible caída de BP. La transnacional británica es una bomba financiera de relojería, no sólo para la Gran Bretaña, sino sobre todo para el Reino Unido. Los costes del desastre petrolífero en el Golfo de México para BP se estiman que rondarán los 70 mil millones de dólares.

Para los británicos, BP es algo así como una institución nacional, la mayor sociedad anónima del país, la blue chip más rutilante del mercado de valores londinense. Muchos creen que BP es una empresa petrolera. Y es verdad. BP suministra petróleo y gas natural, y tiene oleoductos y refinerías distribuidos por todo el mundo. Pero BP es al mismo tiempo una empresa financiera, un banco con radio de acción internacional que, al igual que Enron o que General Motors, opera en los mercados financieros internacionales.

De AA a BBB

Puesto que, oficialmente, no es una entidad financiera, British Petroleum está a medio camino de ser un negocio OTC o fuera del mercado organizado de valores, un negocio, esto es, que opera fuera de las bolsas, un negocio sin regulación ni control. La refinanciación acontece aquí mediante la titulización de derivados crediticios de alto riesgo, las CSOs [obligaciones colateralizadas sintéticas, por sus siglas en inglés], detrás de las cuales no hay valor patrimonial alguno, sino tan sólo derivados crediticios. Aquí se desarrolla un próspero comercio con esos derivados financieros. BP es tenedora o tiene participaciones en al menos el 18% de los papeles de este tipo que circulan por todo el mundo. Se puede recordar, si se quiere, que la crisis financiera mundial fue desencadenada por la quiebra en serie de derivados titulizados: las CDOs [obligaciones de deuda colateralizada, por sus siglas en inglés] y los CDS [derivados financieros de impagos crediticios, por sus siglas en inglés]. Ahora, los riesgos en las CSOs (obligaciones colateralizadas sintéticas) son mucho mayores, el apalancamiento crediticio, de mayor envergadura, y las regulaciones, desconocidas.

En otras palabras: cuando BP quiebre, su quiebra tendrá consecuencias globales. Como ocurrió en el caso de Lehman-Brothers, supuestamente nadie sabe hasta qué punto está endeudada BP, ni quiénes ni en qué azarientos juegos se hallan envueltos con los créditos de BP. Pero, dado que la transnacional está considerada la perla de la corona de la industria financiera británica, se puede sospechar fundadamente que aquí están metidos todos cuantos gozan de reputación y jerarquía en el mundo financiera internacional. No ofrece duda: la próxima burbuja está pronta a estallar. Es sólo cuestión de tiempo. De semanas, más que de meses.

El valor patrimonial de las instalaciones de British Petroleum tiene ahora un monto de unos 240 mil millones de dólares. Muchos campos petrolíferos y participaciones en todo el mundo están en venta. La empresa necesita dinero, al menos 10 mil millones de dólares inmediatamente. Desde finales de abril, ha perdido la mitad de su valor en bolsa. Debería entrar un inversor estratégico, posiblemente un fondo soberano árabe. Los libios quieren tener opción; nadie más se avilanta a tamaño riesgo. Y los meros rumores de una entrada de milmillonarios árabes no logran convencer a las agencias de calificación del riesgo.

Fitch, la menor de las tres grandes, ha rebajado drásticamente el pasado 15 de junio la calificación del magnate petrolero, y por segunda vez en dos semanas: nada menos, esta vez, que 6 escalones de golpe, de AA a BBB. Si las dos grandes –Moody’s y Standard & Poor’s– la siguen, los empréstitos de BP llegarán a tener un estatus de basura, como los títulos de la deuda pública griega. De todos modos, grandes inversores de estas dos agencias –como Warren Buffet— han colocado miles de millones en acciones y obligaciones de BP, lo que explica la prudencia de Moody’s y Standard & Poor’s.

Nada de tomas de control hostiles

Entretanto, BP tuvo que ceder a la presión del gobierno de los EEUU y allanarse a un fondo de garantías por un montante de 20 mil millones de dólares. Por lo menos hasta el próximo año, BP no podrá seguir pagando dividendos, tendrá que proceder a un ahorro férreo y deshacerse de miles de puestos de trabajo, los primeros 5.000 ya en 2010. Hay muchos indicios para la sospecha de que la explosión del pasado 20 de abril arraiga en una implacable política de reducción de costes. La seguridad y el cuidado, como es harto sabido, cuestan tiempo y dinero. Quien alaba al capitalismo por su eficiencia, no sabe de lo que habla. O sí lo sabe, y se da a entender lo que no cree.

Ello es que Londres se prepara ya para lo peor. Bajo un clamoroso silencio acompañado de rotundos desmentidos, se trabaja en planes de emergencia. Un desplome o una toma de control de BP sería una catástrofe para los británicos. Las acciones de BP pasan en todo el mundo por ser inversiones seguras y lucrativas. BP pagaba regularmente, trimestre a trimestre, suculentos dividendos.

Los fondos de pensiones, los mayores inversores institucionales en los mercados financieros internacionales, compraban y mantenían acciones de BP en enormes cantidades. Y en el sistema británico de jubilación los fondos de pensiones juegan un papel clave. Sólo que precisamente las rentas de jubilación cubiertas por capital son todo menos seguras. Cuando estalló la burbuja inmobiliaria estadounidense en 2008, se llevó por delante a muchos fondos de pensiones en perjuicio de depositantes y pensionistas. Para los fondos de inversión británicos que años tras año invertían en acciones de BP, la catástrofe petrolífera es al propio tiempo un desastre financiero. Cerca de una sexta parte de todos los dividendos que se pagan en el Reino ¡proceden de BP! Así pues, los fondos han perdido por partida triple: patrimonialmente, por la caída libre de las acciones de BP; por los dividendos evaporados; y por una menguada capacidad de crédito.

Los fondos de pensiones han perdido ya mucho dinero con las acciones de los bancos, y ahora, encima, viene BP. Si se calculan las posibles pérdidas tomando como base una pensión promedio de entre 12 mil y 13 mil libras esterlinas anuales, podría tratarse fácilmente de entre 800 y 1.000 libras esterlinas al año. De aquí que el gobierno del primer ministro Cameron no tenga elección. Si BP cae de rodillas, tendrá que intervenir con un nuevo paquete de rescate milmillonario. Si necesario fue para los grandes bancos, no menos necesario resultará para BP. Eso significa más deudas públicas y aún más descabellados paquetes de ahorro.

BP no puede desaparecer, pues BP es, con diferencia, uno de los mayores contribuyentes fiscales de la Isla y controla una gran parte de las infraestructuras vitales del reino insular, como el Forties Pipeline System, que conecta más de 50 campos petrolíferos en el Mar del Norte, o como el oleoducto Bakú-Tiblisi-Ceyhan, que posibilita el tránsito del petróleo del Caúcaso hacia Europa occidental. Por eso anuncia David Cameron que su gobierno hará todo lo que esté en su mano para impedir una posible toma de control de BP por empresas petroleras chinas, árabes o rusas. Las únicas que resultan fiables son las transnacionales norteamericanas, como Exxon o Chevron, a las que se les ponen ya los ojos chiribitas. Si BP cae en manos de las gigantes norteamericanas, se acabaron las consideraciones con los fondos de pensiones o con cualesquiera otras demandas británicas. En unos pocos días, el próximo 27 de julio, BP tiene que subvenir a los pagos que vencen en el segundo trimestre de 2010. Su montante será terrorífico.

Este caso ilustra con claridad cómo dos elementos tan centrales como obsoletos del actual capitalismo –una economía fundada en la energía fósil y la especulación financiera a escala planetaria— nos abisman en la próxima catástrofe.

Sin Permiso