La dura acusación de Cristina Kirchner contra el fondo de inversión BlackRock, propietario de la imprenta Donnelley, enmarcada en la denuncia de una presunta conspiración de los holdouts para “alterar el orden económico y financiero” del país y “atemorizar a la población” pasó por alto un dato no menor: el fondo acusado es socio de YPF, la petrolera de bandera local. Son dos millones de acciones que representan un 0,55% de la compañía que preside Miguel Galuccio.

Pese al disgusto que le ocasiona la palabra a los funcionarios kirchneristas, los fondos de inversión encuentran muy atractivo invertir en la petrolera nacional. Así lo muestran los papeles: más de una decena de esa clase de emprendimientos privados está con un pie en YPF. Entre sus accionistas se cuentan nombres poco o nada conocidos en la Argentina:

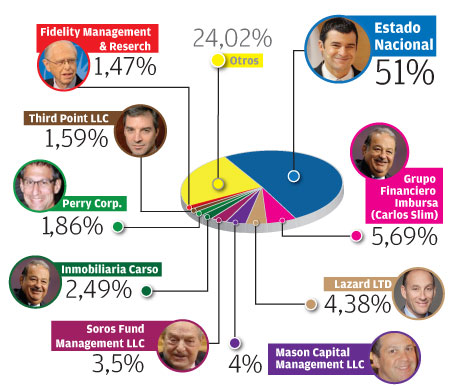

El Estado argentino posee el 51% del capital accionario que le expropió a Repsol, porcentaje que le garantiza el control del Directorio de la compañía. En tanto que el 49% de YPF que no fue reestatizado flota en las bolsas de Buenos Aires y en Nueva York o está en manos de inversores internacionales.

En el listado de accionistas conformado por Bloomberg figuran casi 50 entidades que mantienen una presencia minoritaria en YPF. Salvo excepciones, la participación privada se apoya, fundamentalmente, en una estrategia especulativa: compraron barato tras la expropiación a Repsol, cuando la acción de la petrolera argentina perforó la frontera de los 15 dólares en Wall Street, a la espera de que la cotización mejore. Ayer cerró a 33,70 dólares, pero antes del default técnico motivado por el incumplimiento del fallo del juez federal de Nueva York Thomas Griesa, el ADR de YPF orillaba los 40 dólares.

El mayor tenedor privado de acciones de la petrolera es el Grupo Financiero Imbursa, del empresario Carlos Slim, uno de los hombres de negocios más ricos del planeta, que heredó los títulos de YPF cuando el grupo Petersen Energía, de la familia Eskenazi, no pudo afrontar los compromisos financieros asumidos para validar su presencia en la petrolera. Slim era el garante de ese crédito, por lo que tras la reestatización –que generó la eyección de los Eskenazi- recibió un 5,68% de la petrolera. El empresario mexicano –dueño de Claro- es propietario, a su vez, de otro 2,49% de la empresa argentina a través de Inmobiliaria Carso, por lo que, en total, controla un 8,1% de YPF.

Con una participación del 4,38%, el siguiente en la nómina es el fondo Lazard Asset Managment LTD, que opera en la Argentina y desembarcó en YPF hace dos años, cuando le compró ese porcentaje accionario a Repsol a cambio de US$ 639 millones. Apenas por detrás, con un 4% del capital de YPF, viene Mason Capital Managment LLC, otro fondo de inversión con sede en Wall Street, gerenciado por Kenneth Mario Garschina, que maneja una cartera por US$ 8.400 millones a nivel mundial, en gran medida invertidos en activos petroleros (tiene acciones de Anadarko Petroleum, una de las principales operadoras del shale de EE.UU).

“Para buena parte de los inversores, la acción de YPF continúa barata porque Vaca Muerta (el yacimiento no convencional ubicado en Neuquén) aún está lejos de alcanzar su verdadero valor”, explicó un gerente financiero de una empresa nacional de primer nivel.

“Hoy en día, YPF tiene un valor de mercado cercano a los US$ 13.000 millones, de los cuales, estimativamente, US$ 7000 millones corresponden a los activos no relacionados con Vaca Muerta, y los restantes US$ 6000 millones están ligados al potencial de los reservorios no convencionales de la compañía”, detalló en diálogo con El Inversor Online. “La visión de los inversores es que si Vaca Muerta estuviera en EE.UU., el yacimiento valdría 30.000 o 40.000 millones de dólares. Por eso sigue apostando por la acción de YPF”, agregó.

En cuarto lugar se ubica el Soros Found Managment, buque insignia del magnate George Soros, el único que se animó a incrementar su participación después de que la Argentina ingresara en un default forzado al no acatar el fallo de Griesa. A principios de agosto, el multimillonario de origen austríaco adquirió pagó US$ 450 millones para adquirir nuevos títulos de la petrolera argentina, por lo que ya controla un 3,5% del total de la compañía.

Más abajo, con menos de un 2% de las acciones cada una, se encuentran Perry Corp, un hedge found de Richard Perry, que posee un 1,86% de las acciones (valuadas en US$ 239 millones); Third Point LLC, el fondo buitre administrado por Dan Loeb, con un 1,59% que valía, al cierre de esta edición, US$ 204 millones; Fidelity Managment & Reserch, un fondo de fronteras, que posee un 1,47% de las acciones; y Morgan Stanley, con un 1,45 por ciento (US$ 167 millones).

La española Repsol, en tanto, mantiene un 0,48% tras su convulsionada salida de la compañía. BlackRock, el mayor gerente de activos de todo el mundo, controla el 0,55 por ciento. Según los números del segundo semestre que envió a la SEC, el organismo de control bursátil norteamericano, el fondo maneja una cartera de casi 232.000 millones de dólares. Esa cifra multiplica por ocho las reservas del Banco Central, debajo de los US$ 29.000 millones.

El Inversor

Skip to content