EL BOLERO ENTRE REPSOL Y EL ESTADO ARGENTINO LLEGA A SU FIN CON LA APROBACION DEL ACUERDO DEFINITIVO

El Consejo de Administración de Repsol aprobó el convenio por la expropiación del 51 por ciento de YPF. Cómo es la compensación.

Por Tomás Lukin

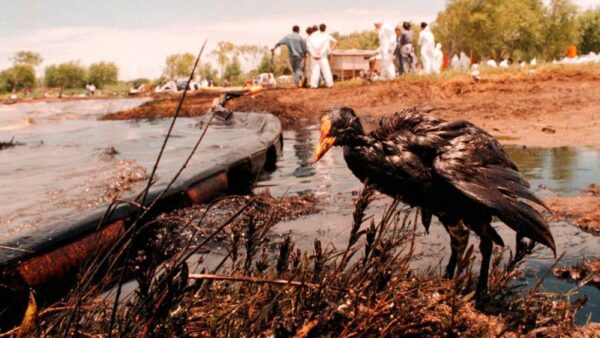

Entre De Vido y Zannini, Kicillof explicó los mecanismos del pago de la compensación de 5000 millones de dólares.

Entre De Vido y Zannini, Kicillof explicó los mecanismos del pago de la compensación de 5000 millones de dólares.Imagen: DyN.

El Consejo de Administración de Repsol aprobó el acuerdo definitivo con Argentina por la expropiación del 51 por ciento de YPF. La decisión permite cerrar la prolongada disputa económica, política, legal y diplomática que comenzó hace dos años. Las partes informaron que a modo de compensación se entregará un mix de títulos públicos por un valor nominal de 5000 millones de dólares y se contempla la posibilidad de ampliar el monto por hasta 1000 millones adicionales. Eso sucederá si la cotización de mercado de los bonos el día de la emisión no alcanza los 4670 millones de dólares. Los instrumentos financieros principales son tres: el Bonar X y el Discount 2033, dos papeles que ya existen y se debe ampliar su oferta, y el Bonar 2024, un nuevo título a diez años con una tasa de interés de 8,75 por ciento. Tal cual convinieron en noviembre cuando se encaminó la resolución, Repsol levantará las 31 demandas iniciadas contra Argentina, la petrolera reestatizada y terceros como Chevron. Lo mismo deberán hacer el Gobierno e YPF.

El “Convenio de Solución Amigable y Avenimiento de Expropiación” será rubricado mañana en Buenos Aires por el ministro de Economía, Axel Kicillof, y un representante de Repsol. El paso siguiente será enviar un proyecto de ley al Congreso para que ratifique el convenio. Como la compensación no estaba contemplada en el Presupuesto 2014, los legisladores también deberán habilitar la emisión de los bonos. El proceso ya está en marcha pero formalmente resta que la asamblea de accionistas de la petrolera confirme la decisión el próximo 28 de marzo.

La buena nueva fue precisada por Repsol y el Gobierno en sendos comunicados. En el Palacio de Hacienda, Kicillof explicó los mecanismos del pago. Lo hizo acompañado por el titular de Planificación Federal, Julio De Vido, y el secretario Legal y Técnico, Carlos Zannini. Además participaron (casi) todos los gobernadores integrantes de la Organización Federal de Estados Productores de Hidrocarburos (Ofephi) y el presidente de YPF, Miguel Galuccio. Desde Madrid, el presidente de Repsol, Antonio Brufau, también se mostró satisfecho con el acuerdo (los españoles conservan el 12 por ciento de YPF).

La Ley de Soberanía Hidrocarburífera que habilitó la recuperación del control de YPF estipulaba una compensación por la expropiación. En Economía consideran que el mecanismo extraordinario acordado con Repsol permitió evitar un desembolso en efectivo como dispone la Ley de Expropiaciones, que incluso permite a Repsol cobrar y seguir demandando si no está de acuerdo. Desde Economía reconocen que “recuperar el control de un activo estratégico no fue gratis” pero destacan que se emiten bonos con vencimiento hasta 2033 para hacerlo. Desde esa visión, los 5000 millones de dólares en bonos siguen siendo una cifra relevante pero se relativizan si se los compara con “los 2500 millones de dividendos girados en 2010 y 2011, la posibilidad de duplicar la inversión de la compañía o el ahorro en la importación de GNL por la mejora en la producción”. En el equipo de Kicillof también ponderaron las condiciones financieras del nuevo bono que será entregado: “Un país que supuestamente tiene vedado el acceso al mercado financiero emitirá un bono con plazo de 10 años y una tasa de 8,75 por ciento”, indicaron.

“Se logró cerrar el ciclo de expropiación rápidamente. Hay muchas compañías que estaban dispuestas a venir al país y otras mostraban más reticencia, el cierre del acuerdo muestra un panorama más positivo”, el presidente de YPF, Miguel Galuccio, ante la consulta de Página/12 al finalizar la conferencia de Kicillof. Además de facilitar futuros, se benefician los ya firmados: entre las demandas que deberá desistir Repsol figura la iniciada a Chevron en Nueva York. De ahora en adelante, en caso de diferendos, las partes se someterán a Uncitral, el tribunal arbitral dependiente de Naciones Unidas.

Mecanismo de pago

El proyecto de ley que será enviado al Congreso habilitará a emitir una cartera de títulos por un valor nominal de 5000 millones de dólares y autoriza una posible “emisión complementaria” por otros 1000 millones. La primera cartera está compuesta por tres bonos: 3250 millones en el nuevo Bonar 2024 con vencimiento a 10 años y una tasa de interés de 8,75 por ciento de vencimientos semestrales; 500 millones de Bonar X con vencimiento en 2017 y tasa del 7 por ciento; y 1250 millones del título Discount 2033 e intereses del 8,28 por ciento. En el caso particular del Bonar 2024, como se trata de un papel que no tiene mercado para liquidarse, el Estado garantizará los tres primeros pagos de intereses por 150 millones de dólares cada uno a través de un depósito equivalente en el Banco Nación. Por su parte, la cartera de bonos adicionales estará compuesta por hasta 400 millones de Boden 2015 con un interés del 7 por ciento y vencimiento en 2015 (uno de los títulos con más liquidez); hasta 300 millones de Bonar X; y hasta 300 millones de nuevo título Boden 2024.

La utilización, parcial o total, del paquete adicional se gatillará una única vez si, al momento de realizar el pago, el valor de mercado del combo inicial es inferior a 4670 millones de dólares. El mecanismo no es complejo pero su comprensión requiere paciencia: el Gobierno imprime títulos por un valor nominal de 5000 millones de dólares, pero si en el mercado la cotización promedio de esos papeles durante los 90 días previos es menor a 4670 millones de dólares (algo probable) se deberán entregar bonos adicionales de la cartera contingente con un tope de 1000 millones de dólares. Las estimaciones se realizarán previo a la entrega de los papeles y para eso las partes ya acordaron un mecanismo de valuación. Por ejemplo, si el valor de los bonos al momento de emitirlos es 4000 millones de dólares se deberán dar en simultáneo títulos del segundo grupo con un precio de mercado de 670 millones de dólares (respetando el tope de 1000 millones de dólares a valor nominal).

La deuda de 5000 millones se considerará saldada a medida que se vaya produciendo su cobro regular a su respectivo vencimiento o por la venta de los bonos a terceros que realice Repsol. Si espera a 2033 la petrolera recibirá por sus acreencias más de 5000 millones ya que incorporaría los intereses. “En caso de que los cobros alcanzaran los 5000 millones, Repsol debe devolver al Gobierno el resto de los bonos porque el convenio reconoce el pago con determinado valor de mercado, pero también se garantiza que el expropiado no va a cobrar más que lo que marca la tasación de la compañía”, indicó Kicillof. Una cláusula del acuerdo le otorga al país “derecho de acompañamiento”. Cuando los españoles decidan vender en el mercado un bloque de bonos deberá permitir que Argentina le compre en las mismas condiciones un monto equivalente. Así es posible amortiguar, mas no neutralizar, el impacto de una venta que se realice a precio muy bajo ya que el Gobierno podría retirar del mercado a bajo costo una porción de la deuda emitida.

Página/12

Deuda buena

Por cualquier vía que se quiera evaluar en términos financieros (return on equity, price/earnings, valor de mercado, cash flow), el monto alcanzado en el acuerdo de adquisición del control con la mayoría accionaria de la principal petrolera nacional culmina en saldo positivo para la Argentina. Pago en bonos a mediano y largo plazo, sin desembolso inmediato de efectivo. Deuda por infraestructura, en este caso energética. Deuda buena.

Previo a la rúbrica, Repsol tuvo que enviar a pérdida unos 1700 millones de dólares porque tenían valuada esa tenencia a un valor más elevado. También retirará el juicio contra el país por unos 10 mil millones de dólares en el Ciadi, y Antonio Brufau, el presidente de Repsol, tendrá que explicar a sus accionistas por qué había dicho que reclamaría 18 mil millones de dólares por YPF para finalmente recibir apenas un tercio de ese monto, en bonos. Y también cómo perdió el yacimiento Vaca Muerta, con reservas probadas de casi 1000 millones de barriles de petróleo y gas, que era el activo más estratégico de Repsol, al que había valuado en 14 mil millones de dólares.

Para aquellos acostumbrados a desarrollar juiciosos comentarios leyendo títulos de grandes diarios, entusiasmados porque habrían encontrado contradicciones entre lo que decía Axel Kicillof al momento de la estatización con las condiciones acordadas con Repsol, deberían ser cautos. Cuando Kicillof fue al Congreso para defender la ley de expropiación, expuso durante dos horas y media adelantando que no se pagaría la indemnización que reclamaba Repsol. La frase textual fue: “No les vamos a pagar lo que ellos dicen, sino el costo real de la empresa. Dicen que son 10.000 millones de dólares. ¿Y eso dónde está? Los tarados son los que piensan que el Estado tiene que ser estúpido y comprar todo según el estatuto de YPF”. Eso fue lo que sucedió. El Estado argentino negoció con firmeza durante meses en un escenario complicado y no desembolsó lo que pretendía Repsol. Con bonos a mediano y largo plazo pagará menos del valor de mercado de la petrolera con el adicional de capturar el paquete de control.

Esta positiva evaluación financiera para el Estado, en clave especulativa como prefieren analizar en el mercado, tiene un valor aún más importante cuando se incorpora el criterio de activo estratégico para el desarrollo, como lo son los hidrocarburos. Esto último fue la motivación oficial al decidir la expropiación, corridos por la urgencia de haber perdido el autoabastecimiento energético, al confiar en demasía en el comportamiento de las petroleras privadas, en especial de Repsol con sus socios argentinos Eskenazi. El objetivo planteado por el Gobierno fue el de comenzar el empinado camino de la recuperación del autoabastecimiento y, por lo tanto, de la soberanía energética, y no solamente concretar una operación financiera exitosa, que además la consiguió.

Las perspectivas de crecimiento de YPF son también un aspecto destacado al momento de analizar el valor de la compañía. Ese futuro promisorio es el que también compró Argentina y perdió Repsol. YPF invirtió el año pasado más de 10 mil millones de pesos. Aumentó la producción de petróleo y gas en 3,4 por ciento y 2,2 por ciento, respectivamente, respecto del año anterior. Tendencia que se ha acelerado en los últimos meses: en diciembre pasado, la producción de petróleo y gas subió 8,7 y 11,4 por ciento en comparación con el mismo mes de 2012. En producción de gas, desde 2004 que YPF no anotaba un incremento anual. Hoy la compañía dispone de 65 equipos de perforación de nuevos pozos y 92 de workover (reparación de pozos) contra los 25 y 49 que tenía antes de la estatización. Las utilidades netas consolidadas de YPF en nueve meses de 2013 sumaron 3201 millones de pesos, equivalente a unos 530 millones de dólares, 11 por ciento más que en igual período de 2012. Con mayores ingresos y colocación de deuda, YPF sumó recursos para adquirir activos locales de la petrolera Apache por 800 millones de dólares. De este modo, se convirtió en el principal operador argentino de gas, además de petróleo.

Las amenazas españolas de nuevo rico hoy en quiebra sólo expresaban en los meses posteriores a la expropiación la desesperación de saber que ya no son lo que imaginaron que eran. El gobierno de Mariano Rajoy, que buscó finalmente el acuerdo pese a la resistencia de Brufau, enfrenta problemas mucho más urgentes que el destino de una empresa petrolera que se dedicó a devastar los pozos de petróleo en Argentina para financiar su expansión global.

Sólo grupos conservadores locales con obsesiva inclinación a mirar hacia el exterior pueden estar tristes con este desenlace. Aunque sea difícil para ellos admitirlo, ganó Argentina.

Página/12

El plan empieza a dar resultados

Si no se vincula una cuestión con la otra se corre el riesgo de no medir en su exacta dimensión el paso dado o, por el contrario, otorgarle al hecho supuestos méritos de otro orden, de mucha menor dimensión histórica. No faltan voces que destacan que “la decisión de pago” del Gobierno en este caso es “un ejemplo” que debería imitarse en el caso de los holdouts de la deuda en default y para la cancelación de los compromisos con el Club de París. Tales comparaciones minimizan la importancia que tiene, para Argentina, lo que en estos días sucede entre Buenos Aires y Madrid.

Los 22 meses transcurridos entre la toma de decisión de la recuperación de YPF y la aceptación del arreglo es relativamente corto. Diversos hechos, seguidos en detalle por este diario en los últimos meses (como la intervención de Pemex), aceleraron el proceso. Pero es imprescindible destacar que si la gestión de YPF en ese mismo período post recuperación no hubiera resultado lo eficaz y firme en sus convicciones como fue, el acuerdo seguramente se hubiera trabado. En gran medida, fue el respeto que YPF recuperó entre sus pares en el negocio petrolero internacional lo que obligó a Repsol a allanarse al acuerdo. Sin la activa gestión en recuperación de áreas secundarias, perforación de pozos y, sobre todo, estudios serios sobre las proyecciones de las áreas en estudio con reservas probables, todo ello exhibidos en el mundo en el marco de un plan global de inversiones, YPF no hubiera logrado ocupar ese lugar que las gestiones anteriores le habían hecho perder.

Varias de las principales empresas petroleras del mundo tienen en estudio su participación en negocios de exploración en Argentina, a la espera de que se diera este paso para despejar el camino. No es extraño que las posturas extremas de Brufau, queriendo condenar al aislamiento a YPF si no respondía a sus demandas, no recibieran el menor eco. Y un dato no menor para consumo doméstico: que YPF se convirtiera en empresa de la órbita estatal no fue una carga en su mochila, como muchos pretenden, sino el espaldarazo definitivo para hacer ver que el nuevo proyecto, para recuperar la empresa y la soberanía hidrocarburíferas, va en serio.

Página/12