KICILLOF EXPLICA LA IMPORTANCIA DEL ACUERDO ALCANZADO Y ANALIZA EL PRECIO PAGADO A REPSOL

En una entrevista exclusiva con Página/12, justo antes de la firma del acuerdo con Repsol, el ministro de Economía analizó las condiciones en que se logró y las perspectivas que abre la definitiva recuperación de YPF.

Por Tomás Lukin y Raúl Dellatorre

“Hemos recuperado un activo estratégico que les cambia el futuro a los argentinos”, afirma el ministro de Economía, Axel Kicillof. Todavía resta que el Congreso ratifique el acuerdo y habilite la emisión de 5000 millones de dólares en bonos que podrían ascender hasta 6000 millones, dependiendo del precio de mercado de esos títulos, pero el funcionario no oculta su satisfacción por el resultado de las negociaciones. El titular del Palacio de Hacienda defendió, en la entrevista que concedió a Página/12, el valor acordado como compensación a Repsol por la expropiación de YPF. “Desde que se recuperó el control estatal, al frenar la caída en la producción de gas el país se ahorró 1120 millones de dólares en importaciones de GNL, y también evitó la remisión de utilidades por aproximadamente 2000 millones de dólares. Son algunos números que ponen en perspectiva el acuerdo”, explicó Kicillof en su despacho del Palacio de Hacienda el jueves por la tarde, justo antes de la firma definitiva a la solución “amistosa” con los representantes de la petrolera española. “La YPF estatal empezó la revolución de los recursos no convencionales en la Argentina”, afirma seguro al trazar las perspectivas tras el acuerdo.

–¿Cómo fueron las negociaciones previas al cierre del acuerdo?

–Originalmente, Repsol parecía haber adoptado la vía del litigio, no para recuperar YPF, sino para obtener un resarcimiento mayor. Básicamente, no había voluntad para discutir. Nunca fue nuestro objetivo perjudicar a Repsol. Ibamos a pagar un precio justo y razonable. No el que ellos querían, sino el que marca la ley y, en el medio de eso, se abrió la negociación. Intervinieron dueños de la empresa, accionistas importantes, y se evaluaron diferentes posibilidades. De nuestro lado teníamos el camino marcado por la ley de la expropiación. De acuerdo con el procedimiento tradicional, en aproximadamente dos años tenía que estar lista la tasación y había que depositar el dinero en efectivo, a menos que existiera conformidad del expropiado para que el pago se hiciera en otra especie de valor. Como no iba a existir esa conformidad, lo que dijera el Tribunal de Tasaciones tendría que haber sido depositado a nombre de Repsol en moneda dura.

–¿Así se hubiera cerrado el proceso?

–No. Por el contrario, eso hubiera mantenido abierto el diferendo como sucedió en el caso de Aerolíneas Argentinas. Era una situación inconclusa y hostil frente a la solución “amigable y acordada” que encontramos. Como sucede cuando le expropian a alguien la casa porque va a pasar una autopista: se expropia, se toma la ocupación temporaria, la tasan, te depositan los que dicen que vale y te demuelen la casa. Pero a partir de ahí, vos podés objetar en sede judicial el monto que te pagaron. Eso sucede en el caso de Aerolíneas, algunos de los dueños anteriores están muertos y otros presos, pero objetan el valor. Según la tasación, el patrimonio neto de la empresa era negativo en 900 millones de dólares y, según la que hacían ellos, 1500 millones positivo. Iniciaron un juicio y trajeron bancos que evalúan el valor de la empresa. Aerolíneas venía muy mal, pero ellos decían que el año de la expropiación fue el último malo y después venía un futuro buenísimo, que iban a hacer todas las inversiones y cambiar la flota. Hicieron la tasación a valor presente de la ganancia futura así calculada, y eso reclamaron ante un juez local.

–¿Eso iba suceder necesariamente en el caso de YPF?

–Se habla de lo que les dejamos a los gobiernos venideros en materia de vencimientos, por el acuerdo con Repsol, que será pagado con bonos. Pero si se concluía la expropiación con los procedimientos de ley y ellos objetaban la tasación, cosa que probablemente pasara porque reclamaban muchísimo más, se hubiera abierto una vía judicial que podía durar entre cinco y diez años. Mientras tanto, la expropiación no está perfeccionada y la empresa no es completamente propiedad del Estado, ya que las acciones quedan en manos de ellos y sujeto a que se termine el proceso. La vía del Tribunal de Tasación no daba por terminados todos los diferendos judiciales, sino que agregaba nuevos. Ibamos a dejar la indemnización pagada en el banco, Repsol con la plata, pero litigando por la diferencia y la vía judicial activa en todos los frentes.

–¿El Tribunal de Tasaciones llegó a establecer un valor por las acciones?

–El Tribunal de Tasaciones intervino en el acuerdo y en el número que se alcanzó. En este caso, lo que correspondía tasar era todo el acuerdo, que implicaba la entrega de bonos y el desistimiento de las acciones legales, además de los activos y pasivos de la compañía. Lo que se le pidió al Tribunal es que emitiera su opinión sobre el acuerdo. El Congreso va a poder acceder a la evaluación del Tribunal.

–¿Cómo fue el proceso para acordar un mecanismo de compensación diferente al procedimiento tradicional?

–Nuestra impresión es que Repsol había tomado una vía judicial y política, por eso fue tan hostil. Reclamó en el Ciadi, el tribunal arbitral del Banco Mundial, 10.500 millones de dólares en efectivo e inició acciones legales contra YPF, el Estado nacional y los potenciales asociados a la nueva firma estatal, como sucedió con las demandas iniciadas en Nueva York a Chevron y Bridas, de Bulgheroni, que firmó una carta de intención para una inversión muy grande en Vaca Muerta que probablemente se concrete ahora. Repsol fue y atacó. No parecía haber mucho ánimo de negociación.

Entonces, se intentaron otras vías: directas, indirectas, a través de gobiernos y también con otros dueños de Repsol, como se sabe. Porque es una empresa que cotiza en Bolsa sin un accionista controlante. La constructora española Sacyr, la Caixa Bank, donde está Isidoro Fainé, y la petrolera mexicana Pemex son los principales. Llegó un momento en el que todos los interlocutores que se nos acercaban estaban a favor de una solución acordada. El Gobierno argentino está muy satisfecho con esta salida, porque es un acuerdo de partes y amigable.

–¿Había otra alternativa?

–El Gobierno argentino tenía que cumplir la ley y pagar por el 51 por ciento de las acciones de Repsol. Siempre estuvimos abiertos a una negociación, porque nuestro objetivo no era no pagar, sino que YPF tuviera un control del Estado nacional, de forma tal que su orientación en el negocio petrolero estuviera conforme a las necesidades del modelo de crecimiento que llevamos adelante. Es muy raro que la principal petrolera del país tenga una política en abierta contradicción con las necesidades del país. Eso es lo que acusamos en su momento y por eso se tomó la decisión de expropiar el 51 por ciento con el objetivo de ser los accionistas controlantes. No nos ensañamos con Repsol, ellos siguen conservando una parte de la empresa. Fue una expropiación quirúrgica, no la sacamos de la Bolsa de Buenos Aires o de Nueva York, sigue siendo una compañía abierta que cotiza en Bolsa por su tamaño y en Estados Unidos por la lógica de captación de inversiones.

–¿Los 5000 millones de dólares no son una cifra exagerada para recuperar el control de la empresa?

–Como toda solución acordada, alguno va a decir que es buena, otros que es mala, mejor o peor. Todo eso es relativo, pero nosotros creemos que hay muchos motivos para ponderar el acuerdo y estar conformes. Repsol reclamaba 10.500 millones y en su balance la valuaba en 7053 millones de dólares. Suena raro que si Repsol tuvo que mandar a pérdida y deponer una demanda por mucho más, uno pueda decir que se pagó caro. Por lo menos, está debajo de las pretensiones de Repsol: las públicas, las judiciales y las contables. Pero yo creo que el acuerdo también fue favorable para ellos, porque era equivocada y ruinosa la vía del reclamo judicial. La mejor solución era la acordada.

–¿Y desde el punto de vista del objetivo del Estado nacional?

–Nosotros nos hemos quedado con un activo estratégico que les cambia el futuro a los argentinos. YPF en manos del Estado nacional es un hecho histórico y haberlo terminado tan prolijamente y de común acuerdo es lo que cierra esta historia con final feliz. La verdad es que nos quedamos con el control de la compañía y, pese a los intentos que hubo para embarrar la cancha, recibe inversiones extranjeras y tuvo en dos años un desempeño que alcanza para decir que pagamos barato. No porque hayamos perjudicado a Repsol, sino porque YPF, bajo control de Repsol, en 2011 invirtió 3000 millones de dólares en la Argentina; y en 2013, bajo control del Estado, invirtió el doble, 6000 millones, que es como decir el día y la noche. YPF estaba perforando con 20 equipos y hoy tiene más de 60. Cambió el país petrolero. Cambió nuestro futuro y la posibilidad de lograr el autoabastecimiento en materia de hidrocarburos. Ahora ya no es una entelequia. El control de YPF es uno de los resortes centrales para conseguir el autoabastecimiento.

También son relevantes los 1120 millones de dólares en importaciones de GNL que ahorró el Estado por el incremento de la producción de gas de YPF en relación con la tendencia que tenía bajo control privado. Eso es simplemente detener la declinación que llevaba en reservas y producción. Además, en los últimos dos años de gestión de Repsol, se distribuyeron dividendos por 2000 millones de dólares, que se giraban al exterior, y eso también se frenó. Iba a seguir así porque había un acuerdo de accionistas que obligaba a remitir el 80 por ciento de las utilidades. Pero además está la valorización de las acciones, el 51 por ciento de YPF permitió ganancias de capital desde la expropiación por 1700 millones de dólares. Son algunos números para poner en perspectiva los 5000 millones.

–El cuestionamiento al comportamiento de la administración de Repsol que se lee en el Informe Mosconi, elaborado por ustedes, hacía prever que el Gobierno exhibiría una posición más dura en la negociación y valuación de la empresa.

–Hay diferentes métodos de valuación y perspectivas con respecto a qué es lo que expropiamos y cómo deberíamos pagarlo. Creo que YPF era una empresa que en manos de Repsol tenía mucho menos potencial que el actual. Pero, básicamente, el Tribunal de Tasaciones tomó los datos objetivos sobre la empresa, sus activos físicos y los pasivos. Esos pasivos tienen que ver con las deudas comerciales, financieras y las previsiones por juicios en materia ambiental en las provincias y en el exterior. Que la empresa no valía lo que reclamaba Repsol es clarísimo, no valía eso en Bolsa, ni en balance, ni por los ingresos futuros sobre la base de su política. Yo creo que hoy vale mucho más por la potencialidad que le estamos dando.

–¿Hay un cambio de imagen de YPF también para el resto del sector petrolero? ¿Cómo se puede llegar a ver reflejado eso en las inversiones y asociaciones?

–La principal acción de la nueva gestión fue la duplicación del volumen de la inversión. YPF era una empresa que no exploraba y perforaba poco. Perdía reservas todos los años, eso en el mundo petrolero está muy mal visto, es una empresa moribunda. En cambio, ahora YPF se dedicó a explorar y ha trabajado muy fuerte en los yacimientos maduros que estaban prácticamente abandonados. Se trabajó en exploración para delinear yacimientos ya conocidos, aunque podían tener más potencial. Se trabajó muy fuerte con los recursos convencionales, pero se realizó un trabajo contrarreloj y estupendo con los recursos no convencionales. Hay diecinueve equipos trabajando en Vaca Muerta, hemos perforado 100 pozos el año pasado y serán 300 pozos este año, aprendiendo cuál es el mejor modelo de producción y consiguiendo socios nacionales y extranjeros. La YPF estatal empezó la revolución de los recursos no convencionales en la Argentina.

–¿Emitir deuda en bonos, que será pagada con reservas, no dificulta el cronograma de pagos en el futuro más cercano?

–Una de las cuestiones principales para el gobierno argentino es lograr el autoabastecimiento energético, estrechamente vinculado a nuestra política de reservas y desendeudamiento. La recuperación de un activo estratégico, como YPF, es parte de un proyecto de largo plazo como la explotación masiva del segundo yacimiento de gas no convencional en importancia en el mundo. Entonces, sería ridículo que la compra se hiciera al contado efectivo.

Pero, además, el acuerdo logrado fue una carambola a tres bandas. La solución amistosa consensuada termina con toda la litigiosidad: las 31 causas judiciales abiertas por Repsol. En segundo lugar, se puso a trabajar a YPF con resultados y ya es una empresa distinta. El acuerdo probablemente destape vías de acceso a financiamiento y asociaciones que, si bien no estaban obturadas, sí entorpecidas por acción del diferendo. YPF va a tener un año extraordinario y va a ser uno de los sectores que empuje la economía. En tercer lugar, la Argentina volvió a los mercados voluntarios de deuda, porque se pagó con títulos a una tasa de interés de mercado y a plazos muy largos. Lo que hubiera sido muy oneroso es pagar 5000 millones en efectivo.

Con respecto a los vencimientos de la deuda, este año tiene pagos relevantes, el que viene también y después, como resultado de la política de desendeudamiento, nuestros vencimientos con acreedores privados caen. El peso de los servicios de deuda contra el PBI es irrisorio en relación con la historia argentina. Si llegamos al peor escenario de emitir 6000 millones, supongamos que rinden 10 por ciento anual, serán entre 600 y 800 millones adicionales. Para un país como la Argentina, con un PBI como el que tiene, no le hace mella. Sí podía hacerlo pagar los 5000 millones de una vez.

Página/12

–¿Cómo fueron las negociaciones previas al cierre del acuerdo?

–Originalmente, Repsol parecía haber adoptado la vía del litigio, no para recuperar YPF, sino para obtener un resarcimiento mayor. Básicamente, no había voluntad para discutir. Nunca fue nuestro objetivo perjudicar a Repsol. Ibamos a pagar un precio justo y razonable. No el que ellos querían, sino el que marca la ley y, en el medio de eso, se abrió la negociación. Intervinieron dueños de la empresa, accionistas importantes, y se evaluaron diferentes posibilidades. De nuestro lado teníamos el camino marcado por la ley de la expropiación. De acuerdo con el procedimiento tradicional, en aproximadamente dos años tenía que estar lista la tasación y había que depositar el dinero en efectivo, a menos que existiera conformidad del expropiado para que el pago se hiciera en otra especie de valor. Como no iba a existir esa conformidad, lo que dijera el Tribunal de Tasaciones tendría que haber sido depositado a nombre de Repsol en moneda dura.

–¿Así se hubiera cerrado el proceso?

–No. Por el contrario, eso hubiera mantenido abierto el diferendo como sucedió en el caso de Aerolíneas Argentinas. Era una situación inconclusa y hostil frente a la solución “amigable y acordada” que encontramos. Como sucede cuando le expropian a alguien la casa porque va a pasar una autopista: se expropia, se toma la ocupación temporaria, la tasan, te depositan los que dicen que vale y te demuelen la casa. Pero a partir de ahí, vos podés objetar en sede judicial el monto que te pagaron. Eso sucede en el caso de Aerolíneas, algunos de los dueños anteriores están muertos y otros presos, pero objetan el valor. Según la tasación, el patrimonio neto de la empresa era negativo en 900 millones de dólares y, según la que hacían ellos, 1500 millones positivo. Iniciaron un juicio y trajeron bancos que evalúan el valor de la empresa. Aerolíneas venía muy mal, pero ellos decían que el año de la expropiación fue el último malo y después venía un futuro buenísimo, que iban a hacer todas las inversiones y cambiar la flota. Hicieron la tasación a valor presente de la ganancia futura así calculada, y eso reclamaron ante un juez local.

–¿Eso iba suceder necesariamente en el caso de YPF?

–Se habla de lo que les dejamos a los gobiernos venideros en materia de vencimientos, por el acuerdo con Repsol, que será pagado con bonos. Pero si se concluía la expropiación con los procedimientos de ley y ellos objetaban la tasación, cosa que probablemente pasara porque reclamaban muchísimo más, se hubiera abierto una vía judicial que podía durar entre cinco y diez años. Mientras tanto, la expropiación no está perfeccionada y la empresa no es completamente propiedad del Estado, ya que las acciones quedan en manos de ellos y sujeto a que se termine el proceso. La vía del Tribunal de Tasación no daba por terminados todos los diferendos judiciales, sino que agregaba nuevos. Ibamos a dejar la indemnización pagada en el banco, Repsol con la plata, pero litigando por la diferencia y la vía judicial activa en todos los frentes.

–¿El Tribunal de Tasaciones llegó a establecer un valor por las acciones?

–El Tribunal de Tasaciones intervino en el acuerdo y en el número que se alcanzó. En este caso, lo que correspondía tasar era todo el acuerdo, que implicaba la entrega de bonos y el desistimiento de las acciones legales, además de los activos y pasivos de la compañía. Lo que se le pidió al Tribunal es que emitiera su opinión sobre el acuerdo. El Congreso va a poder acceder a la evaluación del Tribunal.

–¿Cómo fue el proceso para acordar un mecanismo de compensación diferente al procedimiento tradicional?

–Nuestra impresión es que Repsol había tomado una vía judicial y política, por eso fue tan hostil. Reclamó en el Ciadi, el tribunal arbitral del Banco Mundial, 10.500 millones de dólares en efectivo e inició acciones legales contra YPF, el Estado nacional y los potenciales asociados a la nueva firma estatal, como sucedió con las demandas iniciadas en Nueva York a Chevron y Bridas, de Bulgheroni, que firmó una carta de intención para una inversión muy grande en Vaca Muerta que probablemente se concrete ahora. Repsol fue y atacó. No parecía haber mucho ánimo de negociación.

Entonces, se intentaron otras vías: directas, indirectas, a través de gobiernos y también con otros dueños de Repsol, como se sabe. Porque es una empresa que cotiza en Bolsa sin un accionista controlante. La constructora española Sacyr, la Caixa Bank, donde está Isidoro Fainé, y la petrolera mexicana Pemex son los principales. Llegó un momento en el que todos los interlocutores que se nos acercaban estaban a favor de una solución acordada. El Gobierno argentino está muy satisfecho con esta salida, porque es un acuerdo de partes y amigable.

–¿Había otra alternativa?

–El Gobierno argentino tenía que cumplir la ley y pagar por el 51 por ciento de las acciones de Repsol. Siempre estuvimos abiertos a una negociación, porque nuestro objetivo no era no pagar, sino que YPF tuviera un control del Estado nacional, de forma tal que su orientación en el negocio petrolero estuviera conforme a las necesidades del modelo de crecimiento que llevamos adelante. Es muy raro que la principal petrolera del país tenga una política en abierta contradicción con las necesidades del país. Eso es lo que acusamos en su momento y por eso se tomó la decisión de expropiar el 51 por ciento con el objetivo de ser los accionistas controlantes. No nos ensañamos con Repsol, ellos siguen conservando una parte de la empresa. Fue una expropiación quirúrgica, no la sacamos de la Bolsa de Buenos Aires o de Nueva York, sigue siendo una compañía abierta que cotiza en Bolsa por su tamaño y en Estados Unidos por la lógica de captación de inversiones.

–¿Los 5000 millones de dólares no son una cifra exagerada para recuperar el control de la empresa?

–Como toda solución acordada, alguno va a decir que es buena, otros que es mala, mejor o peor. Todo eso es relativo, pero nosotros creemos que hay muchos motivos para ponderar el acuerdo y estar conformes. Repsol reclamaba 10.500 millones y en su balance la valuaba en 7053 millones de dólares. Suena raro que si Repsol tuvo que mandar a pérdida y deponer una demanda por mucho más, uno pueda decir que se pagó caro. Por lo menos, está debajo de las pretensiones de Repsol: las públicas, las judiciales y las contables. Pero yo creo que el acuerdo también fue favorable para ellos, porque era equivocada y ruinosa la vía del reclamo judicial. La mejor solución era la acordada.

–¿Y desde el punto de vista del objetivo del Estado nacional?

–Nosotros nos hemos quedado con un activo estratégico que les cambia el futuro a los argentinos. YPF en manos del Estado nacional es un hecho histórico y haberlo terminado tan prolijamente y de común acuerdo es lo que cierra esta historia con final feliz. La verdad es que nos quedamos con el control de la compañía y, pese a los intentos que hubo para embarrar la cancha, recibe inversiones extranjeras y tuvo en dos años un desempeño que alcanza para decir que pagamos barato. No porque hayamos perjudicado a Repsol, sino porque YPF, bajo control de Repsol, en 2011 invirtió 3000 millones de dólares en la Argentina; y en 2013, bajo control del Estado, invirtió el doble, 6000 millones, que es como decir el día y la noche. YPF estaba perforando con 20 equipos y hoy tiene más de 60. Cambió el país petrolero. Cambió nuestro futuro y la posibilidad de lograr el autoabastecimiento en materia de hidrocarburos. Ahora ya no es una entelequia. El control de YPF es uno de los resortes centrales para conseguir el autoabastecimiento.

También son relevantes los 1120 millones de dólares en importaciones de GNL que ahorró el Estado por el incremento de la producción de gas de YPF en relación con la tendencia que tenía bajo control privado. Eso es simplemente detener la declinación que llevaba en reservas y producción. Además, en los últimos dos años de gestión de Repsol, se distribuyeron dividendos por 2000 millones de dólares, que se giraban al exterior, y eso también se frenó. Iba a seguir así porque había un acuerdo de accionistas que obligaba a remitir el 80 por ciento de las utilidades. Pero además está la valorización de las acciones, el 51 por ciento de YPF permitió ganancias de capital desde la expropiación por 1700 millones de dólares. Son algunos números para poner en perspectiva los 5000 millones.

–El cuestionamiento al comportamiento de la administración de Repsol que se lee en el Informe Mosconi, elaborado por ustedes, hacía prever que el Gobierno exhibiría una posición más dura en la negociación y valuación de la empresa.

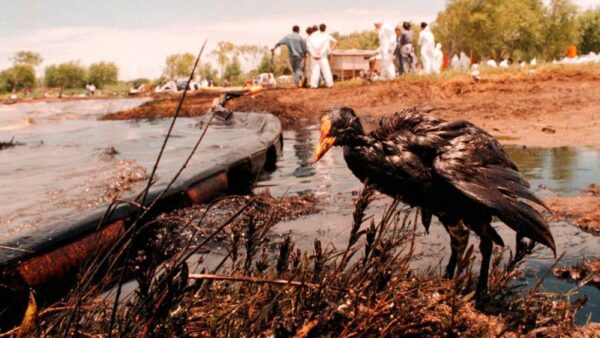

–Hay diferentes métodos de valuación y perspectivas con respecto a qué es lo que expropiamos y cómo deberíamos pagarlo. Creo que YPF era una empresa que en manos de Repsol tenía mucho menos potencial que el actual. Pero, básicamente, el Tribunal de Tasaciones tomó los datos objetivos sobre la empresa, sus activos físicos y los pasivos. Esos pasivos tienen que ver con las deudas comerciales, financieras y las previsiones por juicios en materia ambiental en las provincias y en el exterior. Que la empresa no valía lo que reclamaba Repsol es clarísimo, no valía eso en Bolsa, ni en balance, ni por los ingresos futuros sobre la base de su política. Yo creo que hoy vale mucho más por la potencialidad que le estamos dando.

–¿Hay un cambio de imagen de YPF también para el resto del sector petrolero? ¿Cómo se puede llegar a ver reflejado eso en las inversiones y asociaciones?

–La principal acción de la nueva gestión fue la duplicación del volumen de la inversión. YPF era una empresa que no exploraba y perforaba poco. Perdía reservas todos los años, eso en el mundo petrolero está muy mal visto, es una empresa moribunda. En cambio, ahora YPF se dedicó a explorar y ha trabajado muy fuerte en los yacimientos maduros que estaban prácticamente abandonados. Se trabajó en exploración para delinear yacimientos ya conocidos, aunque podían tener más potencial. Se trabajó muy fuerte con los recursos convencionales, pero se realizó un trabajo contrarreloj y estupendo con los recursos no convencionales. Hay diecinueve equipos trabajando en Vaca Muerta, hemos perforado 100 pozos el año pasado y serán 300 pozos este año, aprendiendo cuál es el mejor modelo de producción y consiguiendo socios nacionales y extranjeros. La YPF estatal empezó la revolución de los recursos no convencionales en la Argentina.

–¿Emitir deuda en bonos, que será pagada con reservas, no dificulta el cronograma de pagos en el futuro más cercano?

–Una de las cuestiones principales para el gobierno argentino es lograr el autoabastecimiento energético, estrechamente vinculado a nuestra política de reservas y desendeudamiento. La recuperación de un activo estratégico, como YPF, es parte de un proyecto de largo plazo como la explotación masiva del segundo yacimiento de gas no convencional en importancia en el mundo. Entonces, sería ridículo que la compra se hiciera al contado efectivo.

Pero, además, el acuerdo logrado fue una carambola a tres bandas. La solución amistosa consensuada termina con toda la litigiosidad: las 31 causas judiciales abiertas por Repsol. En segundo lugar, se puso a trabajar a YPF con resultados y ya es una empresa distinta. El acuerdo probablemente destape vías de acceso a financiamiento y asociaciones que, si bien no estaban obturadas, sí entorpecidas por acción del diferendo. YPF va a tener un año extraordinario y va a ser uno de los sectores que empuje la economía. En tercer lugar, la Argentina volvió a los mercados voluntarios de deuda, porque se pagó con títulos a una tasa de interés de mercado y a plazos muy largos. Lo que hubiera sido muy oneroso es pagar 5000 millones en efectivo.

Con respecto a los vencimientos de la deuda, este año tiene pagos relevantes, el que viene también y después, como resultado de la política de desendeudamiento, nuestros vencimientos con acreedores privados caen. El peso de los servicios de deuda contra el PBI es irrisorio en relación con la historia argentina. Si llegamos al peor escenario de emitir 6000 millones, supongamos que rinden 10 por ciento anual, serán entre 600 y 800 millones adicionales. Para un país como la Argentina, con un PBI como el que tiene, no le hace mella. Sí podía hacerlo pagar los 5000 millones de una vez.

Página/12